おはようございます!週間ではダウ平均が1.42%高、S&P500が2.00%高、ナスダック総合が3.05%高とそろって5週続伸しました。

金曜日に発表された10月雇用統計は良好な結果でした。非農業部門雇用者数は53.1万人と予想45.0万人前回19.4万人を上回り、また前回19.4万人も31.2万人に上方修正されています。失業率は4.6%と予想4.7%前回4.8%を下回っていていずれもポジティブでした。懸念された平均時給の高騰も0.4%と予想0.4%と一致し前回0.6%を下回りました。

パーフェクトな結果を受けて米国主要3指数は史上最高値を更新して引けています。しかし疑問なのは米国10年国債利回りで1.455%まで低下している事です。通常景気がよければ長期金利は上昇します。それが10月後半に1.7%前後を付けた後から目に見えて低下しているのです。長期金利は2つの要素に分解できます。実質金利と期待インフレ率です。

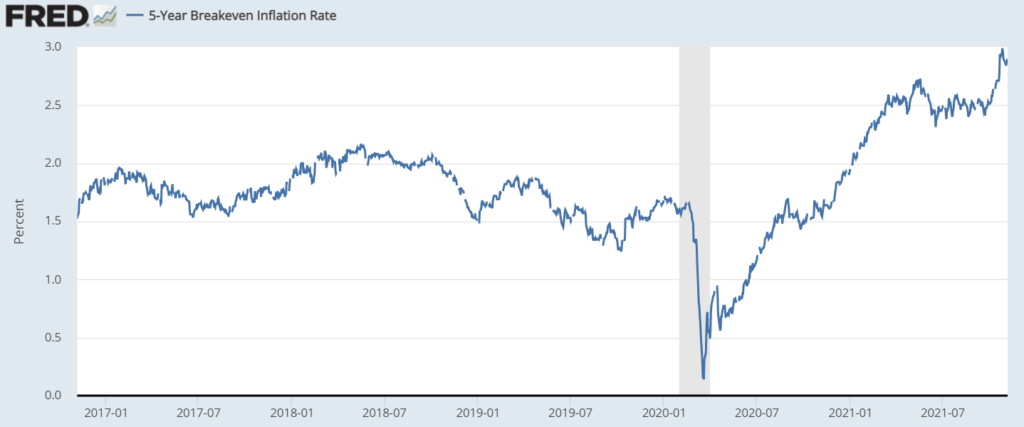

つまり以下の式で表せます。長期金利=実質金利+期待インフレ率。長期金利と実質金利はマーケットが決めますので期待インフレ率が逆算から導かれます。此処で今の10年期待インフレ率は2.54%です。つまり未だFRBのインフレターゲット2%を上回っています。また趨勢が分かりやすい5年期待インフレ率は2.87%と高水準をキープしています。

では何故長期金利が低下したかですが、上記の式に当てはめると実質金利の低下が原因になります。ここで、実質金利≒FF金利、と言えます。つまり実質金利とは政策金利の期待値なのです。それが低下した事により長期金利が低下したことが分かります。では何故政策金利の期待値が低下したかですが、それは各国中銀の姿勢によるものです。

今週は、RBA(オーストラリアの中央銀行)、FRB(米国の中央銀行)BOE(英国の中央銀行)の政策金利発表がありました。サプライズは3行とも非常にハト派の見解を示した事です。まずRBAは2023年末まで利上げを行わないという事を示唆しています。FRBも雇用の最大化を最重要課題として挙げました。BOEは大方の予想を覆し利上げを行いませんでした。総じてハト派だった事が分かります。

この3行のハト派姿勢により早期利上げ期待が急激に低下したわけです。それが実質金利を急低下させ、特にに2年債などの短期の利回りを低下させました。長期金利もそれにつられて下落したという事です。これが今週金利回りに起こったことです。何故ここまで金利回りを説明したかと言うと金利は株価を説明する重要なファクターだからです。長期金利が低下するなら株価の高いバリエーションも説明されます。

つまり今のPERがパンパンに膨らんだ水準も肯定されるわけです。逆説的に言うと、長期金利が急上昇すれば株価は下落します。ではそのきっかけは何になるかですが、やはりインフレ率になります。マーケットコンセンサスを上回るインフレ率が示された場合は長期金利が上昇し、株価が下落するという事です。ですからまず来週に発表される10月CPIに注目しています。

10月CPIの前年同月比の予想は5.8%と前回5.4%を上回る数値です。更に予想を上回る数値が出た場合、期待インフレ率の上昇により長期金利が上がります。ですから来週の10月CPIは非常に重要な指標になってくることが分かります。今株価は金融緩和継続によりバブルと言って良い程上昇しています。私はそれを否定しませんが、いつ崩れるかにも注目しています。

今週もお疲れ様でした。ホルモンを食べに行ったり、スナックに行ったり、少し開放的に過ごしています。今まで我慢してきたので、その反動が来ています。もう少し自粛したいと思います。来週も宜しくお願いします。良い週末をお過ごしください。