おはようございます!週間ではダウ平均が0.63%安、S&P500が0.31%安、ナスダック総合が0.69%安とそろって6週ぶりの反落となりました。

今週水曜日に発表された10月CPIは6.2%と予想5.8%前回5.4%を上回りました。また火曜日に発表された10月PPIは8.6%と予想8.6%前回8.6%と一致も高水準を維持しています。つまりインフレ指標は非常に高い水準となってきた事が分かります。果たしてこのインフレ高進が一過性と言えるかどうかは将来になってみないと分かりませんが、このインフレを現時点でFRBは許容しています。

また政府もインフレに懸念を示しましたが、大規模財政政策については現状変更なく進める方針です。私はFRBも政府も失策しているのではないかと考えています。まずFRBは最大雇用の為に出来るだけ緩和措置を引き延ばしてきました。インフレについても一過性を繰り返し、サプライチェーンの目詰まりが収まるとのメッセージを継続しています。

しかし、インフレの要因はサプライチェーンの目詰まりだけではありません。他、中国の電力問題、エネルギーコストの上昇、賃金の上昇、つまり4つの要因があります。その内致命的なのが賃金の上昇です。賃金の上昇は継続性があり、いったん上昇し始めると止まらないのです。それが起こりつつあり、私は果たしてインフレが本当に一過性なのか疑問に思っています。

2019年7月パウエル議長は『予防的利下げ』により景気を浮揚させました。しかし今は『予防的利上げ』が必要な時ではないかと考えるわけです。足元のインフレ率は6.2%とインフレターゲットの2.0%を大きく超えています。そして今年中は更に加速するでしょう。だったらテーパーを早め、来年頭には利上げできる準備をするべきだと考えるわけです。

来年6月までだらだらとテーパーを続ける意味はありません。つまり政策の柔軟性が無くなっていて、ただインフレするのを指をくわえて眺めているのが今のFRBなのです。そんなFRBを私は信任しません。そして政府、インフレ率が2%を超えている時点で財政政策は止めるべきです。それはMMT理論でさえ説明されています。こんな時期に大規模財政政策を掲げるなど国民をインフレにより苦しめるだけです。

いずれにせよ、FRBも政府も再考の余地があるにもかかわらず、一旦進めた事だからと変更しようとしない訳です。そしてそれが今のインフレ高進の原因と言って良いでしょう。それに対してマーケットは怒っています。株式マーケットは来年6月まで5000億ドルの資金供給とゼロ金利が続く事によって堅調ですが、債券マーケットはフラットニングが起きており、早期政策金利引き上げを要求しています。

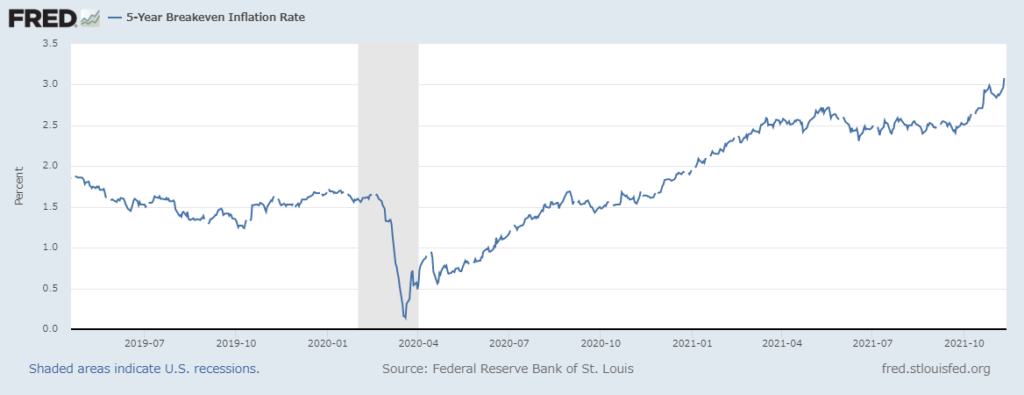

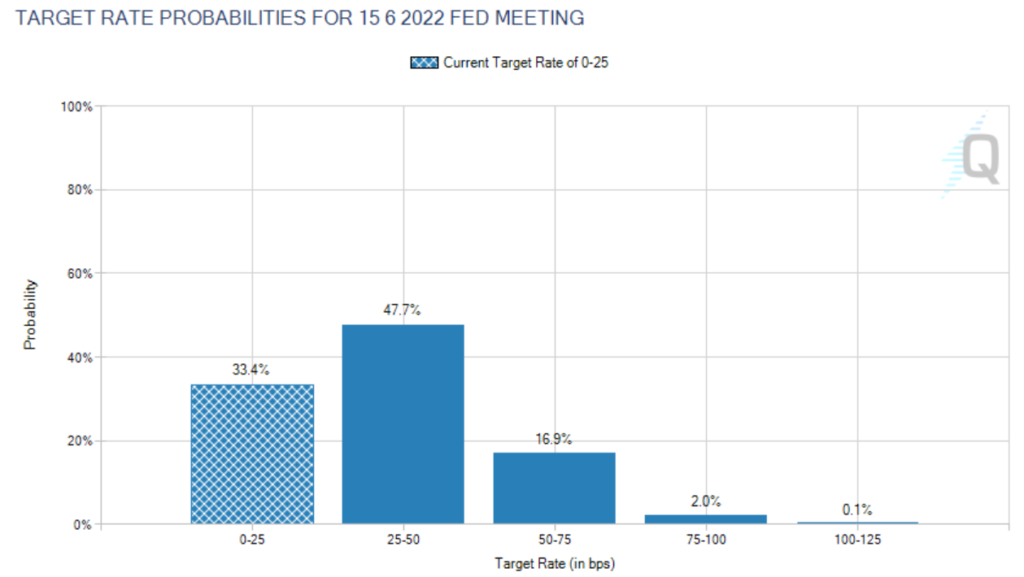

このインフレは良くないよと、マーケットが利上げを要求し始めているのです。そして5年ブレークイーブンインフレ率は3.11%と過去最高に達しました。マーケットはインフレを一過性と見なくなってきているのです。CME fedwatchでも来年6月までに1回の利上げを見込んでいます。マーケットがFRBを信任しなくなってきているのです。私も現状FRBを信任できません。

今週もお疲れ様でした。今週は小規模なオフ会をして楽しみました。お気に入りのシガーバーで葉巻を吸ってリラックス出来ました。葉巻は最高ですね!来週も宜しくお願いします。良い週末をお過ごしください。