おはようございます!週間では、ダウ平均が6.81%高、S&P500が4.83%高、ナスダック総合が3.42%高とそろって3週続伸しました。特に昨日の5月雇用統計のポジティブサプライズが効いた格好です。

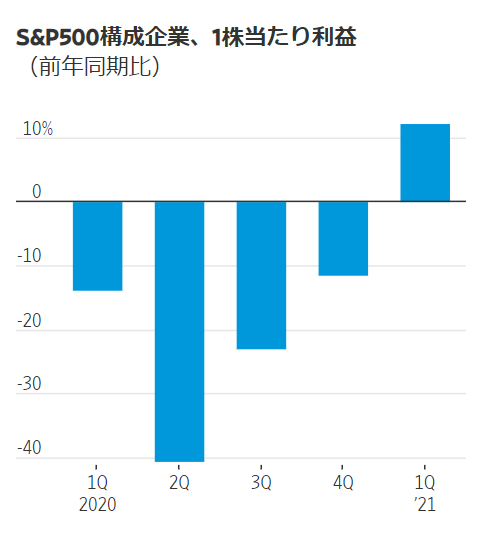

マーケットは先週に引き続きリスクオン。上昇の要因は金融緩和の下支えの影響が大きいです。それに加えマーケットは今V字回復シナリオを見ています。ファクトセットによると、S&P500の企業収益は現四半期に41%減で底打ちし、21年1-3月期は13%増に転じると予想しています。

つまり2番底はもうないと考えてよいでしょう。特に豪ドル円は76円台まで上昇しコロナショック前の1月の水準まで戻っています。ここから底だった3月の水準まで下落するにはコロナショックと同様の事が起こらなければなりません。それは現在金融緩和が行われている事から考えて現実的ではありません。

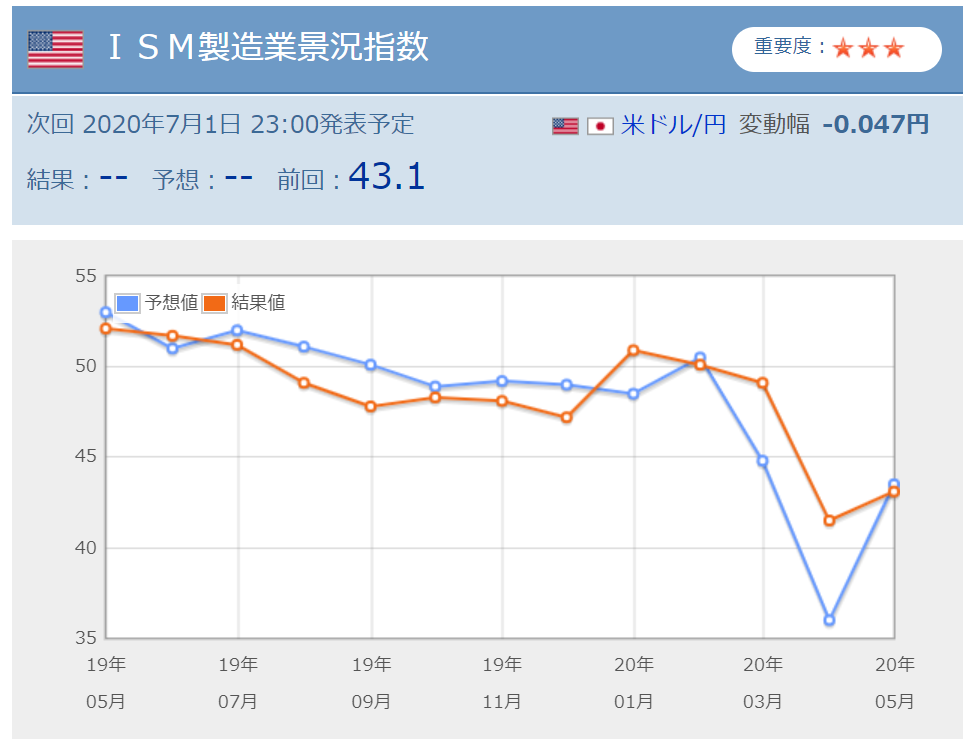

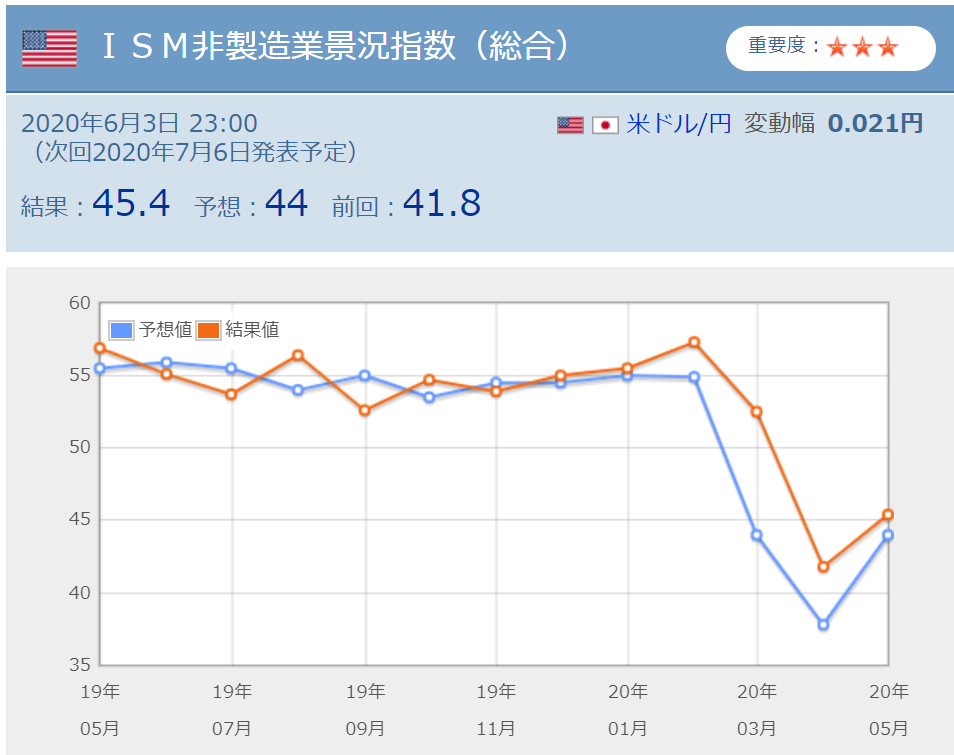

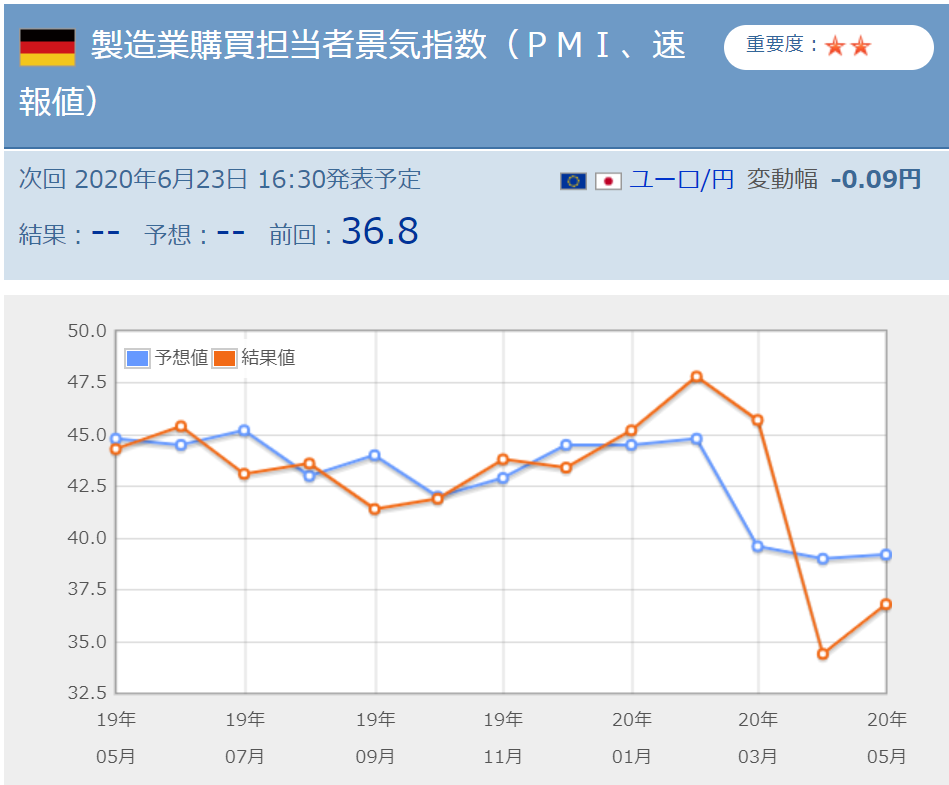

V字回復シナリオに加えて経済指標の改善も相場を下支えています。特に重要な、ISM製造業景況指数、ISM非製造業景況指数、ドイツPMIは4月のボトムを確認し5月の数値は回復しています。つまり今のところ景気の底は確認できたという事が言えます。私は経済指標の改善が今週の上昇の大きな一因だと考えています。

加えて新興国がリバウンドしています。トルコリラ円やブラジルレアル円の戻りが強いです。脆弱な新興国は先進国に比べ戻りが鈍かったです。それは先進国のように大規模な経済対策が打てない事や医療レベルが低いという事が原因でした。ここでブラジルレアル円の1年チャートを添付します。

更に原油価格も一時期の危機を完全に乗り切りました。原油価格の要因として最も重要なのは中国の需要です。中国がコロナショックを先に乗り切った事により、原油需要が回復してきている事が言えるのです。これは資源国には追い風になります。

これが上昇相場の要因です。V字回復シナリオが将来実現するかどうかは私にはわかりません。しかしマーケットはそれを見ていることは確かです。私は3月24日に相場見通しを強気に変更して以来2番底は無いと考えていました。あのような圧倒的なドル不足と換金売りは起こりえないと考えたからです。

さて来週ですがFOMCがあります。パウエル議長は引き続き景気は悪いというメッセージを示唆するでしょう。ECBは今週パンデミック緊急購入プログラム(PEPP)の規模を6000億ユーロ拡大し今年末までだった期限を少なくとも2021年半ばまで延長しています。

つまりFRBも次の緩和策に言及するかもしれません。その緩和策とはイールドカーブコントロール(YCC)の可能性があると考えています。勿論既存の政策の拡大という可能性もあります。ただFRBは経済下支えの手綱を緩めることはないと思います。

FRBは国債購入のペースを減速しています。ピークだった3月19日から4月1日にかけては1日750億ドルでしたが、来週からは1日40億ドルと約20分の1に減額する予定です。これは市場が安定してきたことの査証です。株価が上がって来たこともあり今週10年国債利回りは上昇しています。

そもそもYCCとはある一定の期間の国債の利回りを固定する政策で、日本とオーストラリアが実行しています。日本の場合は10年国債利回りを-0.2%から0.2%に収める政策を、オーストラリアは3年国債利回りを一定の水準に収める政策を行っています。

日本のように10年国債利回りだと長期金利が立たなくなるので短期で借り長期で貸す銀行の経営に悪影響があります。またある程度の長期が立つイールドカーブは健全だとも言えます。このことからFRBは2-5年の国債利回りを調整する可能性があると考えています。

この効果は上がり始めた10年国債利回りをある程度許容しつつ、中期ゾーンを低く抑えることによって銀行経営の悪化の弊害を防ぎ、金利をある程度低く抑え企業の調達コストを下げる効果があります。私がFRB議長なら次の一手はYCCにすると考えるのです。

今週もお疲れ様でした。私は久しぶりに焼肉を食べて満足した一週間でした。来週はフグを食べたいです。来週もよろしくお願いします。良い週末をお過ごしください。